Die Finanzielle Repression geht in die nächste Runde: Unser Marktbericht (Q3/2020)

Mit ihrem Versuch, die Finanzmärkte gegen Covid-19 zu immunisieren, haben die Zentralbanken nicht nur das Niedrigzinsumfeld zementiert, sondern scheinbar einen weiteren „Zentralbank-Put“ ausgesprochen. Was das für Anleger und Märkte bedeutet, erläutert Dr. Hans-Jörg Naumer, Leiter Global Capital Markets & Thematic Research bei Allianz Global Investors.

Von Dr. Hans-Jörg Naumer, Leiter Global Capital Markets & Thematic Research bei Allianz Global Investors

Lange, lange ist es her, dass wir sie ausgerufen haben, die Finanzielle Repression. Jene Phase, in der die Gläubiger durch ihre Bereitschaft, in niedrig oder negativ verzinsliche Staatsanleihen zu investieren, erheblich dazu beitragen, den Schuldenberg des Staates abzubauen.

Fiskus in komfortabler Situation

Die derzeitige Fiskal- und Geldpolitik der Staaten und ihrer Zentralbanken erinnert stark daran, dass mit der Corona-Pandemie die nächste Runde dieser Repression eingeläutet wurde. Über 70 % des globalen Staatsanleihemarktes haben eine Rendite von einem Prozent und weniger. Knapp 30 % weisen eine negative Rendite aus (vgl. Schaubild vorletzte Seite).

Die auf den Staatsschulden lastenden durchschnittlichen Refinanzierungskosten sind seit der Finanzmarktkrise und der Euroschuldenkrise weiter gesunken und könnten fiskalisch kaum komfortabler sein. Der Schuldenberg trägt sich so über die Zeit von allein ab – zumindest, wenn sich die Schuldenquote im Rahmen hält und keine dauerhaften Fiskaldefizite aufgebaut werden. Der Refinanzierungszins muss nur unterhalb der Wachstumsrate liegen. Hinzu kommt: In vielen Staaten der Eurozone, aber auch in Großbritannien, können Teile der Altschulden durch die Neuaufnahme von Schulden getilgt werden. Was hierzulande noch ein relativ junges Phänomen ist, lässt sich in Japan schon sehr lange beobachten. Den Negativzinsen sei Dank.

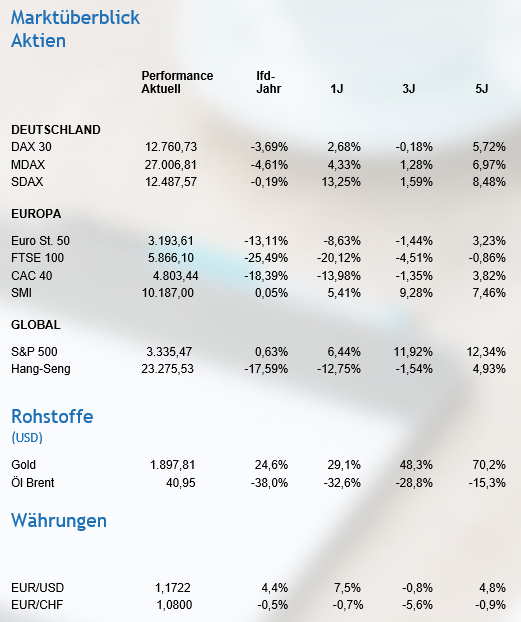

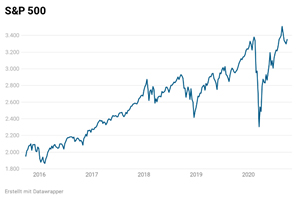

Die Jagd nach Kapitaleinkommen geht also weiter. Und dies dürfte eine der Erklärungen dafür sein, warum sich die Kapitalmärkte in einer nie dagewesenen Schnelligkeit von dem Pandemie-bedingten Absturz im März erholt haben. Mit ihrem Versuch, die Finanzmärkte zu stabilisieren, haben die Zentralbanken nicht nur das Niedrig-/Negativzinsumfeld zementiert, sondern scheinbar einen weiteren „Zentralbank-Put“ ausgesprochen. Von diesem erwarten die Anleger eine nach unten absichernde Wirkung. Gestützt wird die risi-kofreudige Grundeinstellung von den Konjunkturdaten der letzten Wochen und Monate. Diese indizieren in der Tat, dass wir die globale Rezession verlassen haben.

Wachstums-Skepsis angebracht

Skeptizismus gegenüber einem schnellen Zurück zum Vor-Pandemie-Wachstumspfad bleibt allerdings angebracht. Alternative und sehr schnell konjunkturreagible Daten, etwa die Mobilitätsdaten von Google oder elektronische Reservierungen von Restauranttischen, zeigen ein nachlassendes Konjunkturmomentum. Während die Liquidität stützend wirken sollte, muss mit Volatilität infolge von Enttäuschungen seitens der Konjunktur und des Pandemie-Verlaufs gerechnet werden.

Die Bewertungen an den Aktienmärkten zeigen sich als sehr heterogen. Für die USA sind sie am höchsten und bieten keinen Puffer für mögliche negative Überraschungen. Das Revisionsverhalten der Analysten hat sich verbessert. Zunehmend werden die Schätzungen für die Unternehmensgewinne der nächsten Quartale nach oben revidiert. Besonders günstig zeigt sich die Relation von nach oben gerichteten zu nach unten gerichteten Revisionen für die USA und die Schwellenländer. Auch für die Unternehmen Europas hat sich das Bild deutlich verbessert.

Nachhallender Effekt niedrigerer Energiepreise

Die Renditen von Staatsanleihen dürften aufgrund des zementierten Negativ-/Niedrigzinsumfeldes und der Ankaufprogramme der Notenbanken bis auf Weiteres sehr negativ/niedrig bleiben. Vonseiten der Inflationsentwicklung scheint wenig Risiko für einen Renditeanstieg auszugehen. Trotz preissteigernder Effekte durch gestörte Lieferketten und eine extrem expansive Geld-politik dürften die disinflationären Auswirkungen der COVID-Krise und der nachhallende Effekt niedrigerer Energiepreise in den kommenden Monaten dominieren.

Ein Anstieg der Langfristrenditen zum Beispiel in Folge erhöhter Fiskalrisiken sollte eine noch stärkere Intervention der Zentralbanken zur Folge haben, die diesem Anstieg entgegenwirkt. Unternehmensanleihen dürften ebenfalls von der Nachfrage der Zentralbanken profitieren, auch wenn sie einem rezessiven Umfeld, steigenden Ausfallraten und einem hohen Verschuldungsgrad ausgesetzt sind.

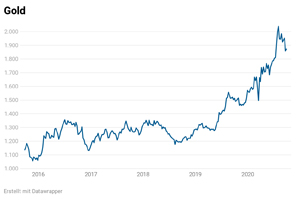

Nach Durchschreiten des tiefen Konjunkturtals im März/April 2020 konnte sich die Nachfrage nach Rohstoffen festigen. Ein abwertender US-Dollar stützt gewöhnlich Rohstoffpreise, da diese in US-Dollar gehandelt werden und entsprechend höhere Dollarpreise erzielen sollten.

Jetzt unseren Marktbericht (Q3/2020) kostenfrei downloaden!

Copyright/Quelle/Zuerst erschienen bei: https://www.netfonds.de/

Erstinformation

Die Deutsche Privatfinanz AG ist als Versicherungs- und Finanzanlagenvermittlerin mit Erlaubnis nach §§ 34 d Abs. 1, 34 f Abs. 1 Nr. 1, 2 und 3 der Gewerbeordnung tätig und arbeitet als Partner der Netfonds AG und NVS Netfonds AG mit mehreren in Wettbewerb stehenden Unternehmen zusammen. Die Deutsche Privatfinanz AG (DPF) vermittelt Versicherungen und Finanzanlagen für verschiedene Unternehmen, mit denen sie Kooperationsverträge abgeschlossen hat.

Produktanbieter

| Versicherungen: |

Bis zu 50 (http://service.netfonds.de/versicherungsgesellschaften/NVS_Partnergesellschaften.pdf) |

|

| Kreditrestschuld*: | über Creditplus Bank AG - AXA France IARD SA und AXA France VIE SA über DSL – Postbank Versicherung über SKG Bank – FidesSecure oder Creditlife International. |

|

| *Kreditrestschuldversicherungen werden von den Banken ausschließlich über die jeweils zugeordneten Versicherungsgesellschaften angeboten. | ||

| Fonds: | Bis zu je 300 Gesellschaften (www.netfonds.de/fondsgesellschaften) | |

| Beteiligungen inklusive Container: | Bis zu 30 über FFB Fondspartner GmbH, Albert-Schweitzer-Str. 68, 67125 Dannstadt | |

Unter der Versicherungsvermittlerregisternummer D-9N2C-I5UBV-56 und Finanzanlagenvermittlerregister-nummer D-F-139-3YE3-26 ist die DPF registriert durch die zuständige Registerstelle IHK Kassel-Marburg, Kurfürstenstraße 9, 34117 Kassel.

Zentrales Vermittlerregister

Deutscher Industrie- und Handelskammertag (DIHK) e.V., Breite Straße 29, 10178 Berlin, Telefon: 0180 600585-0 (14 Cent/Min aus dem dt. Festnetz, höchstens 42 Cent/Min aus Mobilfunknetzen), Registerabruf: www.vermittlerregister.info

Anschriften von Schlichtungsstellen

- Versicherungsombudsmann e.V., Postfach 080632, 10006 Berlin

www.versicherungsombudsmann.de - Ombudsmann für die private Kranken- und Pflegeversicherung, Postfach 060222, 10052 Berlin

www.pkv-ombudsmann.de - Bundesanstalt für Finanzdienstleistungsaufsicht, Ombudsleute, Postfach 13 08, 53003 Bonn

www.bafin.de

Ombudsstelle für Investmentfonds des BVI, Unter den Linden 42, 10117 Berlin

www.ombudsstelle-investmentfonds.de - Ombudsstelle Geschlossene Fonds, Invalidenstr. 35, 10115 Berlin

www.ombudsstelle-gfonds.de

Information des Anlegers / Kunden über Vergütungen und Zuwendungen

Die Finanzanlagenvermittlung oder -beratung wird nicht als Honoraranlagenberatung erbracht. Die DPF darf im Zusammenhang mit der Finanzanlagenvermittlung oder –beratung Zuwendungen von ihren Partnern / Produktpartnern erhalten. Eine Versicherungsberatung wird nicht angeboten. Für die Versicherungsvermittlung erhält die Deutsche Privatfinanz AG bereits in der von Ihnen an den Versicherer zu zahlenden Versicherungsprämie enthaltene Provisionen, die diese ihrerseits von Partnern / Versicherern erhält.

Wenn Sie hier bestätigen, werden Sie auf die Zielseite des Links weitergeleitet.