Die expansive Geldpolitik und ihre Folgen für die Aktienmärkte

Im Kampf gegen die wirtschaftlichen Folgen des Coronavirus ziehen Regierungen und Zentralbanken weltweit alle Register – mit ungewissem Ausgang. Welches Szenario am wahrscheinlichsten ist und was Anleger bis dahin tun können, erklärt Thomas Kruse von Amundi.

Zwischen Aktienmärkten und Zentralbanken besteht eine besondere Beziehung. Zwar schauen beide auf dieselben Wirtschaftsindikatoren. Indem die Zentralbanken die Zinsen festlegen, nehmen sie im Unterschied zu den Märkten jedoch Einfluss auf die Wirtschaft.

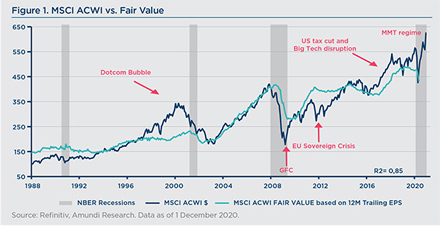

Aktien wiederum zeichnen sich im Wesentlichen durch zwei Merkmale aus: Sie preisen erstens zukünftige Unternehmensgewinne und damit Wirtschaftswachstum ein. In extremen Phasen des Konjunkturzyklus weichen Aktienkurse daher von der Konjunkturentwicklung ab.

Tatsächlich ist der Aktienmarkt einer der Frühindikatoren, auf die Zentralbanken achten. Zweitens verstärken Aktien die Signale, die den Markt erreichen – insbesondere die Signale der Zentralbanken.

(Für eine größere Darstellung bitte hier klicken)

Merkmale des aktuellen Zyklus

Gegenwärtig sind die Zinsen so niedrig wie nie zuvor. In Europa und Japan sind sie inzwischen unter die Marke von 0% gefallen, in manchen Fällen sogar bei langen Laufzeiten. Um die Auswirkungen dieses Szenarios beurteilen zu können, hilft ein kurzer Abriss der jüngeren Vergangenheit: Zu Beginn der Achtzigerjahre setzte eine Disinflation ein, die sich nach der Finanzkrise des Jahres 2008 zu einem Deflationsrisiko entwickelte.

Auf die Dotcom-Krise im Jahr 2000 reagierten die Zentralbanken mit Zinssenkungen, die Subprime-Krise im Jahr 2008 veranlasste sie zu unkonventionellen geldpolitischen Maßnahmen. Die Corona-Pandemie indes wird durch eine Kombination aus Haushalts- und Geldpolitik bekämpft. In gewisser Weise kann man dies als letztes Gefecht gegen die Deflation betrachten, in jedem Fall werden Regierungen und Zentralbanken nach unserer Auffassung alle Register ziehen.

Frühere bedeutende Zyklen haben gezeigt: Um eine positive Entwicklung anzustoßen, müssen die Inflationserwartungen steigen.

Das wahrscheinlichste Szenario – und seine Risiken

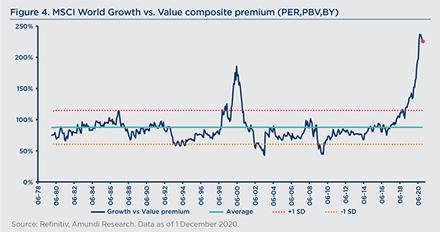

Die aktuelle Krise ist in ihrer Art beispiellos. Sollte die Pandemie zu einem natürlichen Ende kommen, etwa durch ein Medikament oder einen Impfstoff, können wir mit deutlich steigenden Konsumausgaben und einem wirtschaftlichen Aufschwung rechnen. Davon würden sowohl zyklische Aktien, Small Caps und sogar Value-Aktien profitieren, deren Bewertungslücke zu Growth-Aktien zwischenzeitlich ein Rekordniveau erreicht hatte.

Darüber hinaus haben Regierungen und Zentralbanken ihre Entschlossenheit unter Beweis gestellt, die Wirtschaft zu stützen. Falls nötig, dürften sie ihre Konjunkturprogramme nochmals ausbauen. Erneute Volatilitätsausschläge sind möglich. In Anbetracht mangelnder Alternativen dürften Anleger mit langfristigem Horizont diese nutzen, um ihre Aktienpositionen auszubauen.

(Für eine größere Darstellung bitte hier klicken)

Fazit

Die Zentralbanken haben nun die Aufgabe, gemeinsam mit den Regierungen das Wachstum anzukurbeln und die Inflationserwartungen zu stärken. Ihre Funktion mag sich wandeln, doch Zentralbanken bleiben die

wichtigste Stütze des Anlagezyklus. Solange die Krise anhält, dürften sie für Liquidität sorgen und die Zinsen niedrig halten.

Bei Bedarf könnten sie sogar noch weiter gehen und die Zinsen am langen Ende kappen, wie sie es während des Zweiten Weltkriegs getan haben, um die Kriegsausgaben zu finanzieren. Dieser „Put“ der Zentralbanken sollte einen Absturz der Aktienkurse verhindern, sollten diese pandemiebedingt wieder fallen oder die Märkte nicht länger auf Hilfe der sehr viel langsameren Regierungen warten wollen.

Allerdings werden die Märkte mit ziemlicher Sicherheit auf jedes noch so kleine Anzeichen für eine Abkehr von der expansiven Geldpolitik achten. Wenn es so weit ist, werden die Fed und anderen Notenbanken extrem vorsichtig sein müssen. Falls sie, wie angekündigt, spät handeln und die Aktienkurse steigen, werden wir daraus den Schluss ziehen, dass die Regierungen und Zentralbanken den letzten Kampf gegen die Deflation gewonnen haben. Andernfalls haben wir ein weiteres Beispiel für ein Scheitern der Geldpolitik.

Bis dahin sollten sich Aktienanleger aus unserer Sicht auf die richtige Zusammensetzung ihres Portfolios konzentrieren: eine Kombination aus Small Caps, die zu Beginn eines neuen Zyklus immer gut laufen, und zyklischen Aktien im Allgemeinen (inklusive Value-Aktien). Außerdem könnte es nach unserer Auffassung sinnvoll sein, sich weiterhin vor allem an soliden Unternehmen beteiligen, um so in einem Niedrigzinsfeld gut aufgestellt zu sein.

Bildquellen/Copyright:

1. Shutterstock License, freie kommerzielle Nutzung

2. Amundi 2021

3. Amundi 2021

Hier den Artikel kostenfrei downloaden!

Copyright/Quelle/Zuerst erschienen bei: https://www.netfonds.de

Erstinformation

Die Deutsche Privatfinanz AG ist als Versicherungs- und Finanzanlagenvermittlerin mit Erlaubnis nach §§ 34 d Abs. 1, 34 f Abs. 1 Nr. 1, 2 und 3 der Gewerbeordnung tätig und arbeitet als Partner der Netfonds AG und NVS Netfonds AG mit mehreren in Wettbewerb stehenden Unternehmen zusammen. Die Deutsche Privatfinanz AG (DPF) vermittelt Versicherungen und Finanzanlagen für verschiedene Unternehmen, mit denen sie Kooperationsverträge abgeschlossen hat.

Produktanbieter

| Versicherungen: |

Bis zu 50 (http://service.netfonds.de/versicherungsgesellschaften/NVS_Partnergesellschaften.pdf) |

|

| Kreditrestschuld*: | über Creditplus Bank AG - AXA France IARD SA und AXA France VIE SA über DSL – Postbank Versicherung über SKG Bank – FidesSecure oder Creditlife International. |

|

| *Kreditrestschuldversicherungen werden von den Banken ausschließlich über die jeweils zugeordneten Versicherungsgesellschaften angeboten. | ||

| Fonds: | Bis zu je 300 Gesellschaften (www.netfonds.de/fondsgesellschaften) | |

| Beteiligungen inklusive Container: | Bis zu 30 über FFB Fondspartner GmbH, Albert-Schweitzer-Str. 68, 67125 Dannstadt | |

Unter der Versicherungsvermittlerregisternummer D-9N2C-I5UBV-56 und Finanzanlagenvermittlerregister-nummer D-F-139-3YE3-26 ist die DPF registriert durch die zuständige Registerstelle IHK Kassel-Marburg, Kurfürstenstraße 9, 34117 Kassel.

Zentrales Vermittlerregister

Deutscher Industrie- und Handelskammertag (DIHK) e.V., Breite Straße 29, 10178 Berlin, Telefon: 0180 600585-0 (14 Cent/Min aus dem dt. Festnetz, höchstens 42 Cent/Min aus Mobilfunknetzen), Registerabruf: www.vermittlerregister.info

Anschriften von Schlichtungsstellen

- Versicherungsombudsmann e.V., Postfach 080632, 10006 Berlin

www.versicherungsombudsmann.de - Ombudsmann für die private Kranken- und Pflegeversicherung, Postfach 060222, 10052 Berlin

www.pkv-ombudsmann.de - Bundesanstalt für Finanzdienstleistungsaufsicht, Ombudsleute, Postfach 13 08, 53003 Bonn

www.bafin.de

Ombudsstelle für Investmentfonds des BVI, Unter den Linden 42, 10117 Berlin

www.ombudsstelle-investmentfonds.de - Ombudsstelle Geschlossene Fonds, Invalidenstr. 35, 10115 Berlin

www.ombudsstelle-gfonds.de

Information des Anlegers / Kunden über Vergütungen und Zuwendungen

Die Finanzanlagenvermittlung oder -beratung wird nicht als Honoraranlagenberatung erbracht. Die DPF darf im Zusammenhang mit der Finanzanlagenvermittlung oder –beratung Zuwendungen von ihren Partnern / Produktpartnern erhalten. Eine Versicherungsberatung wird nicht angeboten. Für die Versicherungsvermittlung erhält die Deutsche Privatfinanz AG bereits in der von Ihnen an den Versicherer zu zahlenden Versicherungsprämie enthaltene Provisionen, die diese ihrerseits von Partnern / Versicherern erhält.

Wenn Sie hier bestätigen, werden Sie auf die Zielseite des Links weitergeleitet.